W 2017 roku w segmencie detalicznym Grupa Kapitałowa PKO Banku Polskiego SA kontynuowała zrównoważony rozwój, skupiony na rozpoznaniu i zaspokajaniu potrzeb klientów, z którymi buduje silne, długookresowe relacje. Podejmowane były inicjatywy zmierzające do podniesienia jakości obsługi m.in. poprzez zwiększenie innowacyjności w zakresie nowych rozwiązań finansowych, zarówno w ramach produktów, jak i kanałów dystrybucji, w szczególności w zakresie bankowości elektronicznej oraz płatności mobilnych.

Klienci segmentu

Segment detaliczny na koniec 2017 roku obsługiwał 9,5 mln klientów, z czego 9,0 mln stanowiły osoby fizyczne.

Ze względu na rozległą sieć sprzedaży większość klientów Banku zamieszkuje gminy poniżej 100 tys. mieszkańców. Godna zaufania marka Banku, umiejętność łączenia tradycji z nowoczesnością oraz przejrzysta oferta produktowa, uwzględniająca zmieniające się w czasie preferencje klientów sprawiają, że Bank rozpoznawany jest także w dużych ośrodkach miejskich. Dodatkowo, pod względem profilu demograficznego, blisko połowę klientów indywidualnych stanowią klienci poniżej 45 roku życia.

Najbardziej istotnym kanałem dystrybucji z punktu widzenia liczby pozyskiwanych klientów detalicznych pozostaje sieć oddziałów. Akwizycja nowych klientów odbywa się głównie poprzez sprzedaż rachunków bieżących.

Stale rośnie udział klientów segmentu korzystających z bankowości mobilnej i internetowej. Na koniec 2017 roku aktywnie z bankowości internetowej korzystało 3,8 mln osób, a blisko 2,6 mln klientów Banku przynajmniej raz w miesiącu logowało się do Banku z poziomu urządzenia mobilnego.

Liczba aktywnych użytkowników bankowości mobilnej* (w mln.)

Oferta kredytowa w segmencie detalicznym

Oferta Grupy Kapitałowej PKO Banku Polskiego SA obejmuje szeroką gamę produktów kredytowych. Osoby fizyczne mogą skorzystać z finansowania oferowanego w ramach:

- kredytów konsumpcyjnych dostępnych w formie pożyczki gotówkowej, pożyczki hipotecznej, kredytów odnawialnych i kart kredytowych,

- kredytów mieszkaniowych.

Dla małych i średnich przedsiębiorstw dostępna jest oferta kredytowa w formie:

- kredytów inwestycyjnych i inwestorskich,

- kredytów obrotowych,

- leasingu i faktoringu.

Struktura kredytów segmentu detalicznego na 31.12.2017

Według stanu na koniec 2017 roku łączne finansowanie klientów segmentu detalicznego wynosiło 157 mld PLN i od początku roku zwiększyło się o ponad 3 mld PLN (tj. o 2,1%).

Przyczynił się do tego w głównej mierze wzrost portfela kredytów bankowości detalicznej i prywatnej (+1,7 mld PLN) oraz należności leasingowych (+1,9 mld PLN). Dodatkowo wzrost portfela kredytów złotowych bankowości hipotecznej został prawie w całości skonsumowany spadkiem wolumenu portfela kredytów walutowych, które pozostawały pod istotnym wpływem efektu kursowego.

Kredyty bankowości detalicznej i prywatnej

Klienci detaliczni mogą korzystać zarówno ze standardowej pożyczki gotówkowej, jak i z bieżącego finansowania dostępnego w ramach kredytów odnawialnych i kart kredytowych. Od maja 2017 roku w ofercie dla klientów detalicznych dostępny jest produkt leasingowy PKO Zawsze Nowe Auto, stanowiący alternatywę dla pożyczki bankowej czy zakupu auta za gotówkę.

Należności kredytowe w segmencie detalicznym (w mld PLN)

PKO Bank Polski SA systematycznie podejmuje działania zwiększające efektywny dostęp do oferty kredytowej dla klientów bankowości detalicznej i prywatnej, niezależnie od kanału dystrybucji. W ramach podejmowanych działań:

- stałym klientom umożliwiono uzyskanie kredytu na rachunek w 30 minut w formie spersonalizowanej oferty,

- dla nowo zawieranych umów pożyczki gotówkowej zmieniono formułę oprocentowania,

- zwiększono dostępność kredytu odnawialnego, podnosząc do 120 tys. PLN kwotę, do której nie stosuje się zabezpieczenia.

W 2017 roku PKO Bank Polski SA kontynuował działalność wpierającą sprzedaż kredytów konsumpcyjnych, umożliwiając, oprócz oferowania atrakcyjnych warunków cenowych, dostęp do środków dzięki szybkiej decyzji przy niezbędnym minimum formalności, m. in. w ramach kampanii marketingowych pod hasłem:

- „Wybierz swoją drogę do Mini Ratki” – promującej omnikanałowość oferty i skierowaną do klientów poszukujących krótkoterminowego finansowania, szybkiej decyzji i minimum formalności,

- „Pozwól Mini Ratce ścisnąć twoje raty” – promującej konsolidację zobowiązań kredytowych spoza PKO Banku Polskiego SA,

- „Jej wygodność Mini Ratka” – promującej pożyczkę w kwocie do 24 tys. PLN bez zaświadczeń o zatrudnieniu i dochodach – na podstawie dowodu osobistego i wyciągu z konta z ostatnich 3 miesięcy,

- „Mini Ratka na spełnienie życzeń” – promującej ekspresową wypłatę gotówki i 0 proc. prowizji do kwoty 10 tys. PLN.

Kredyty bankowości hipotecznej

Grupa Kapitałowa PKO Banku Polskiego SA od lat jest liderem w finansowaniu potrzeb mieszkaniowych Polaków.

Z danych prezentowanych przez Związek Banków Polskich wynika, że na koniec 2017 roku Grupa Kapitałowa Banku zajmowała pierwszą pozycję na rynku posiadając 29,6% udział w sprzedaży kredytów mieszkaniowych dla osób prywatnych. W 2017 roku udzielono kredytów na łączną kwotę blisko 13 mld PLN.

Udział w nowej sprzedaży kredytów mieszkaniowych dla osób prywatnych*

Klienci segmentu detalicznego mogą korzystać z flagowych produktów hipotecznych w ramach linii „WŁASNY KĄT”, dostępnych także w programie „Mieszkanie dla Młodych”. W 2017 roku PKO Bank Polski SA udzielił w ramach programu „Mieszkanie dla Młodych” ponad 4,8 tys. sztuk kredytów na łączną kwotę 0,8 mld PLN. Program polega na dofinansowaniu ze środków budżetu państwa wkładu własnego oraz przyznaniu dodatkowego finansowego wsparcia w formie spłaty części kredytu.

PKO Bank Polski SA dokłada starań, aby udostępniać klientom nie tylko najszerszą ofertę kredytową, ale także oferować atrakcyjne warunki cenowe produktów hipotecznych. W IV kwartale 2017 roku wydłużono do 30 czerwca 2018 roku termin obowiązywania oferty wspierającej kredytobiorców posiadających kredyty hipoteczne w CHF, mającej na celu ograniczenie negatywnych skutków wynikających ze zmiany kursu tej waluty.

Kredyty małych i średnich przedsiębiorstw

Grupa Kapitałowa PKO Banku Polskiego SA konsekwentnie wspiera polską przedsiębiorczość. Firmom z sektora małych i średnich przedsiębiorstw zapewnia finansowanie bieżących, jak i inwestycyjnych potrzeb, poprzez bogatą i elastyczną ofertę kredytową. Dzięki podpisanej pomiędzy PKO Bankiem Polskim SA a Bankiem Gospodarstwa Krajowego (BGK) umowie „Portfelowej Linii Gwarancyjnej de minimis” oraz „Portfelowej Linii Gwarancyjnej COSME”, w ramach rządowego i unijnego programu pomocy dla małych i średnich firm, przedsiębiorcy otrzymują wsparcie w postaci gwarancji BGK – de minimis oraz gwarancji z regwarancją udzielaną przez Europejski Fundusz Inwestycyjny w ramach programu COSME, mających na celu zwiększenie dostępności kredytowania oraz uruchomienie dodatkowych środków na bieżącą działalność firmy.

W 2017 roku PKO Bank Polski SA nadal pozostawał największym pożyczkodawcą spośród 21 banków udzielających kredytów z gwarancjami de minimis i objął 20,5% udziału w rynku, utrzymując w każdym roku pozycję lidera sprzedaży. Bank łącznie udzielił gwarancji na ok. 9,2 mld zł i w 2017 roku został uhonorowany przez Bank Gospodarstwa Krajowego, nagrodą za największy udział w łącznej wartości udzielonych gwarancji od początku funkcjonowania programu, czyli od marca 2013 roku. Wręczenie nagrody odbyło się podczas konferencji „Gwarancje BGK na rzecz odpowiedzialnego rozwoju MŚP”.

Współpraca Banku z BGK w zakresie oferty dla małych i średnich firm systematycznie się rozwija. Przedsiębiorcy, będący klientami Banku, oprócz gwarancji de minimis mogą korzystać z zabezpieczenia spłaty kredytu obrotowego, pożyczki lub kredytu inwestycyjnego gwarancjami w ramach programu PLG COSME. Wartość udzielonych kredytów w ramach „Portfelowej Linii Gwarancyjnej COSME” na 31 grudnia 2017 roku wyniosła prawie 254 mln PLN, a przyznana kwota gwarancji ponad 201 mln PLN.

PKO Bank Polski SA w 2017 roku wprowadził następujące zmiany i udogodnienia do oferty kredytowej dedykowanej dla przedsiębiorców:

- utworzył produkt „Pożyczka na Start” – kredyt dla osób rozpoczynających działalność gospodarczą z maksymalnym okresem kredytowania na 60 miesięcy i maksymalną kwotą do 100 tys. PLN. Produkt charakteryzuje: łatwość i szybkość w pozyskaniu pieniędzy, elastyczność w spłacie oraz wydatkowaniu środków – pozyskane pieniądze można przeznaczyć na dowolny cel związany z prowadzoną działalnością gospodarczą, bez konieczności okazywania faktur,

- wydłużył okres kredytowania z 12 miesięcy do 24 miesięcy dla kredytu w rachunku bieżącym Biznes Partner, udzielanego rolnikom indywidulanym, pod warunkiem ustawienia zabezpieczenia rzeczowego na poziomie 60%,

- dla kredytu obrotowego MSP wprowadził możliwość zastosowania indywidualnego harmonogramu spłat, dostosowanego do wpływów uzyskiwanych z realizacji kontraktu.

Depozyty w segmencie detalicznym (w mld PLN)

Leasing i Faktoring dla małych i średnich przedsiębiorstw

W ramach oferty Grupy Kapitałowej Banku klienci sektora małych i średnich przedsiębiorstw mogą korzystać z produktów i usług leasingowych. W formie leasingu finansowany jest środek trwały, w zależności od potrzeb klientów, w tym:

- pojazdy, maszyny i urządzenia techniczne,

- projekty inwestycyjne (np. linie technologiczne)

- urządzenia i meble biurowe,

- sprzęt komputerowy,

- urządzenia medyczne,

- urządzenia i maszyny rolnicze,

- nieruchomości.

Poza standardowymi produktami w ofercie znajdują się usługi wynajmu floty samochodowej oraz współpracy z dostawcami.

Według stanu na koniec 2017 roku należności leasingowe w segmencie detalicznym wyniosły 9,2 mld PLN i odnotowały wzrost w skali roku o ponad 25%.

Należności leasingowe w segmencie detalicznym

W ramach uatrakcyjnienia oferty w 2017 roku Grupa Kapitałowa Banku wprowadziła:

- „PKO Turboleasing” - innowacyjny produkt umożliwiający leasingowanie niezbędnych przedsiębiorcom sprzętów i urządzeń dostępnych w sklepach internetowych. Rozwiązanie daje możliwość złożenia wniosku o leasing on-line. Cały proces zapewnia bezpieczeństwo i swobodę transakcji bez wychodzenia z domu. Decyzja kredytowa jest błyskawiczna, nawet w 15 minut od złożenia aplikacji. Miejsce podpisania umowy jest wybierane przez klienta, w sklepie partnera lub za pośrednictwem kuriera. Oferta leasingowa obejmuje dowolnie wybrany przedmiot dla zamówień o wartości powyżej 2 000 PLN netto,

- „Leasing na Start” - finansowanie dla nowych i krótko działających przedsiębiorców do 120 tys. PLN na nowe i używane auto lub samochód ciężarowy do 3,5t, dostępne w sieci Banku i oddziałach PKO Leasing SA.

„Pożyczka na Start” w połączeniu z „Leasingiem na Start” to element szerszych działań pod hasłem „Mój bank działa na moje konto”, podejmowanych przez Grupę Kapitałową Banku, aby ułatwić małym i średnim firmom prowadzenie działalności.

Oferta depozytowa i inwestycyjna

Grupa Kapitałowa Banku zachęca klientów do długoterminowego oszczędzania, zarówno poprzez różnorodną ofertę produktową (m.in. produkty regularnego oszczędzania, lokaty terminowe, produkty inwestycyjne PKO Towarzystwo Funduszy Inwestycyjnych SA czy obligacje skarbowe), jak i działania edukacyjno-informacyjne.

W 2017 roku PKO Bank Polski SA kontynuował działania mające na celu uatrakcyjnienie oferty depozytowej dla klientów segmentu detalicznego do aktualnej sytuacji rynkowej i pozycji konkurencyjnej.

Na 31 grudnia 2017 roku depozyty segmentu detalicznego wynosiły 167 mld PLN i od początku roku ich stan zwiększył się o 3,9 mld PLN (tj. o 2,4%). Przyczynił się do tego wzrost poziomu depozytów bankowości detalicznej i prywatnej, głównie depozytów bieżących, przy spadku poziomu depozytów terminowych. W ciągu roku zwiększył się także poziom depozytów małych i średnich przedsiębiorstw.

Rachunki bieżące i rachunki oszczędnościowe

PKO Bank Polski SA w 2017 roku umocnił pozycję lidera na rynku pod względem liczby prowadzonych rachunków bieżących, która na 31 grudnia 2017 roku wynosiła 7,1 mln szt. i wzrosła w ciągu roku o ponad 280 tys.

Liczba rachunków bieżących (w tys. szt.)

Stale rosnaca liczba rachunków osób fizycznych jest pochodną zróżnicowanej oferty pod względem preferencji klientów, w obszarze której można wyróżnić m.in. produkty:

- PKO Konto bez Granic – oferujące szereg atrakcyjnych usług, w tym wypłaty z bankomatów w Polsce i na świecie w ramach tylko jednej opłaty,

- PKO Konto za Zero – konto i karta za 0 zł przy aktywnym korzystaniu,

- Konto Aurum i Platinium II – dedykowane dla klientów Bankowości Osobistej,

Zaufanie klientów jest efektem nie tylko rozpoznawalności marki i dostosowanej oferty produktowej, ale także zastosowaniem najnowszych technologii. Bank oddaje do dyspozycji każdego posiadacza konta serwis transakcyjny i aplikację mobilną umożliwiające dostęp do konta o każdej porze dnia i nocy, możliwość płacenia kartą, telefonem, a nawet zegarkiem lub brelokiem z funkcją płatności zbliżeniowej.

W 2017 roku uruchomiono dla klientów Banku przelewy natychmiastowe w systemie Express Elixir, które do wybranych banków realizowane są w ciągu kilku sekund od zatwierdzenia transakcji. Przelewy te wykonywane są o dowolnej porze – działają 24 godziny na dobę, 7 dni w tygodniu, przez cały rok.

Dzieci i ich rodzice stanowią szczególnie ważną grupę klientów, dla której opracowywane są nowe produkty i usługi. Intensywny rozwój oferty dla najmłodszych i młodych klientów bazuje na nowoczesnej bankowości z wielokanałowym dostępem, bezpieczeństwie, a także na szerokim kontekście edukacyjnym. Najmłodsi klienci mają szansę poznawać świat bankowości od środka z użyciem narzędzi finansowych skrojonych na ich miarę.

Struktura depozytów segmentu detalicznego na 31.12.2017

Oferta Banku dla osób młodych to zróżnicowana, nowoczesna i konkurencyjna paleta produktów obejmująca m.in.:

- książeczki oszczędnościowe dla dzieci w ramach Szkolnych Kas Oszczędności (SKO) dla uczniów szkół podstawowych,

- PKO Junior - ze specjalnym kontem dla dziecka, serwisem bankowości internetowej, aplikacją mobilną i kartami płatniczymi,

- PKO Konto dla Młodych – w pełni internetowe i mobilne konto dla osób w wieku 16-18 lat,

- PKO Konto Pierwsze – konto dla osób w wieku od 13 do 18 lat z aplikacją mobilną IKO.

Klientom z sektora małych i średnich przedsiębiorstw, zainteresowanym kompleksową, nowoczesną i atrakcyjną cenowo obsługą, PKO Bank Polski SA oferuje dwa pakiety:

- PKO Konto Firmowe – dla osób fizycznych prowadzących jednoosobową działalność gospodarczą, wykonujących wolne zawody oraz rolników, którzy cenią obsługę finansów swojej firmy z wykorzystaniem nowoczesnych usług bankowości elektronicznej, jak i poprzez indywidualnego doradcę w oddziale Banku,

- PKO Rachunek dla Biznesu – stworzony dla przedsiębiorców, którzy szukają oferty idealnie dopasowanej do swoich potrzeb oraz cenią współpracę z indywidualnym doradcą bankowym. Posiadaczom PKO Rachunku dla Biznesu Bank oferuje dostęp do zaawansowanej bankowości internetowej iPKO biznes oraz wszystkich usług cash-management, niskie koszty transakcji realizowanych przez Internet oraz wiele innych nowoczesnych produktów i usług bankowych, w tym najtańsze na rynku przelewy internetowe SEPA, czy też dostęp do prostej wymiany walut dzięki bezpłatnej platformie iPKO dealer.

W 2017 roku utworzono automatyczne połączenie z rejestrem Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) prowadzonym przez Ministerstwo Rozwoju. Dzięki pobieraniu danych bezpośrednio z CEIDG zakładanie rachunku firmowego zostało uproszczone i przyspieszone.

Lokaty terminowe i produkty regularnego oszczędzania

Dominujący udział w depozytach segmentu detalicznego mają depozyty klientów bankowości detalicznej i prywatnej. Bank oferuje klientom indywidualnym m.in. lokaty o progresywnym i standardowym oprocentowaniu oraz lokaty strukturyzowane.

Depozytami terminowymi w ofercie Banku cieszącymi się szczególnym zainteresowaniem klientów bankowości detalicznej i prywatnej w 2017 roku były:

- oferowana w I półroczu 2017 roku: lokata 12M internetowa, lokata 12M na nowe środki i lokata 12M z oprocentowaniem progowym,

- lokaty na 6M,

- rachunek terminowej lokaty oszczędnościowej dostępnej w tenorach 1M, 3M, 6M, 12M,

- lokata 3M na nowe środki.

W ofercie Banku dedykowanej klientom indywidualnym znajdują się także instrumenty strukturyzowane. W 2017 roku Bank przeprowadził 22 subskrypcje depozytów strukturyzowanych, którymi były:

- lokaty oparte na kursie USD/PLN (18-miesięczna z 1% gwarantowanych odsetek oraz 36-miesięczna z 2% gwarantowanych odsetek w skali życia produktu, 18-miesięczna z 0,9% gwarantowanych odsetek oraz 36-miesięczna z 1,8% gwarantowanych odsetek w skali życia produktu),

- lokaty oparte na kursie EUR/PLN (18-miesięczna z 0,9% gwarantowanych odsetek, 18-miesięczna z 1% gwarantowanych odsetek, 36-miesięczna z 1,8% gwarantowanych odsetek oraz 36-miesięczna z 2% gwarantowanych odsetek w skali życia produktu),

- 36-miesięczna lokata strukturyzowana oparta na koszyku akcji spółek związanych z sektorem wydobycia złota.

Wartość zarządzanych aktywów FI niededykowanych (w mld PLN)*

W 2017 roku rewitalizacji uległa oferta produktów długoterminowego oszczędzania. Jej konsekwencją było zastąpienie oferowanych dotychczas terminowych lokat oszczędnościowych (Kapitał na Marzenia, Kapitał na Emeryturę, Kapitał na Własny Kąt, Kapitał dla Dziecka) nowym produktem: rachunek terminowej lokaty oszczędnościowej Program Budowania Kapitału. Zmiana oferty w tej grupie produktowej wynikała z obserwacji rynku oraz potrzeb klientów korzystających z dotychczasowej oferty Banku w zakresie systematycznego oszczędzania.

Fundusze inwestycyjne

Grupa Kapitałowa Banku klientom bankowości detalicznej i prywatnej oferuje 66 funduszy niededykowanych (nondedicated funds), w których zgromadzono aktywa o łącznej wartości 27,4 mld PLN.

Szeroka oferta funduszy inwestycyjnych daje dostęp do różnych klas aktywów, obszarów geograficznych i rodzajów strategii. Poszczególne fundusze charakteryzują się różnym poziomem ryzyka, rekomendowanym horyzontem inwestycji oraz zakładanym zyskiem.

Sprzedaż obligacji Skarbu Państwa

PKO Bank Polski SA posiada wyłączność na sprzedaż oraz obsługę obligacji detalicznych emitowanych przez Skarb Państwa na podstawie umowy zawartej z Ministrem Finansów. Obligacje skarbowe są sprzedawane przez sieć sprzedaży PKO Banku Polskiego SA, co stanowi znaczące udogodnienie dla wszystkich chętnych do zainwestowania w te instrumenty. W 2017 roku sprzedano blisko 69 mln szt. obligacji (w 2016 roku sprzedaż obligacji wyniosła 46 mln szt.).

Pozostałe produkty i usługi w segmencie detalicznym

Liczba kart bankowych (w tys. szt.)

Karty bankowe

Na koniec 2017 roku liczba kart bankowych PKO Banku Polskiego SA wyniosła ok. 8,3 mln sztuk, w tym 0,9 mln sztuk kart kredytowych.

W ofercie Banku dostępnych jest szereg kart bankowych, uwzględniających potrzeby klientów, w tym:

- karta debetowa PKO Ekspres – dająca łatwy dostęp do środków zgromadzonych na koncie oraz bezpłatne korzystanie z bankomatów PKO Banku Polskiego SA; dostępna również w formie naklejki, breloka lub zegarka zbliżeniowego,

- Karta PKO Junior – pierwsza w Polsce przedpłacona karta stykowo-zbliżeniowa, której mogą używać również dzieci poniżej 13. roku życia,

- karta wielowalutowa - jedna inteligentna karta do 8 kont, w tym PLN i 7 walutowych: EUR, GBP, USD, CHF, DKK, NOK i SEK,

- karta walutowa – dostępna dla posiadaczy rachunków oszczędnościowych w walutach USD, EUR lub GBP,

- karty kredytowe – w ofercie znajduje się 10 rodzajów kart kredytowych, a ich funkcje zostały skonstruowane tak, aby zaspokajać potrzeby różnych grup klientów w zależności od ich preferencji i potencjału finansowego.

Klienci mogą również korzystać z kart HCE. PKO Bank Polski SA obsługiwał na koniec 2017 roku 155 tys. aktywnych wirtualnych kart zbliżeniowych, umożliwiających płatności z urządzeń mobilnych.

Produkty ubezpieczeniowe

Grupa Kapitałowa PKO Banku Polskiego SA konsekwentnie rozwija ofertę produktów ubezpieczeniowych zwiększając atrakcyjność powiązanych z nimi produktów bankowych oraz dając klientom możliwość zabezpieczenia zobowiązań, majątku oraz otrzymania pomocy w przypadkach losowych. Grupa Kapitałowa Banku kieruje usługi ubezpieczeniowe do klientów bankowości detalicznej i prywatnej, jak również do klientów z segmentów małych i średnich przedsiębiorstw oraz bankowości przedsiębiorstw. Przede wszystkim są to ubezpieczenia powiązane z następującymi produktami bankowymi:

- kredyty konsumpcyjne i hipoteczne (ubezpieczenia na życie i od utraty źródła dochodu, ubezpieczenie nieruchomości, ruchomości, OC, ubezpieczenie assistance oraz ubezpieczenie niskiego wkładu i ubezpieczenie pomostowe, jak również ubezpieczenie spłaty pożyczki MSP),

- ROR (m.in. ubezpieczenie na życie, ubezpieczenie NNW, ubezpieczenie assistance),

- karty bankowe (m.in. pakiet bezpieczeństwa do kart kredytowych, ubezpieczenie podróżne, ubezpieczenie spłaty kredytu).

Składka z produktów ubezpieczeniowych pomniejszona o zwroty (w mln PLN)

W 2017 roku Grupa Kapitałowa PKO Banku Polskiego SA wprowadziła do oferty ubezpieczenia niepowiązane z produktami bankowymi, dostępne w kanałach mobilnych iPKO i IKO. Znajdują się wśród nich:

- ubezpieczenie na życie „Moje Życie24”,

- ubezpieczenie nieruchomości „Mój Dom24”,

- ubezpieczenie podróżne „Moje Podróże24”.

Oferta ubezpieczeń została przygotowana dla posiadaczy rachunków oszczędnościowo-rozliczeniowych i jest wyjściem naprzeciw potrzebom klientów, którzy cenią sobie atrakcyjne warunki cenowe oraz możliwość prostego i szybkiego zakupu ubezpieczeń, bez konieczności wychodzenia z domu.

Oferta PKO Banku Polskiego SA w 2017 roku została dodatkowo wzbogacona o nowe produkty ubezpieczeniowe:

- ubezpieczenie krótkoterminowych należności – „KUKE Polisa na świat”, produkt dostarczany przez KUKE SA,

- ubezpieczenie na życie do Kredytu Hipotecznego oferowane przez PKO Życie TU SA.

Ponadto, odpowiedzialność za ubezpieczenia podróży zagranicznych do kart przejęło PKO TU SA.

W drugiej połowie 2017 roku wdrożono nowy model dystrybucji ubezpieczeń przedmiotów leasingu. Jednocześnie dla klientów tego segmentu PKO Bank Polski SA odświeżył ofertę ubezpieczeń. Obecnie na zakres zabezpieczenia jakie klient PKO Leasing SA może pozyskać za pośrednictwem Banku składają się:

- ubezpieczenia komunikacyjne dostarczane przez zakłady ubezpieczeń spoza Grupy Kapitałowej Banku,

- ubezpieczenia majątkowe z PKO TU SA,

- ubezpieczenie na wypadek straty finansowej GAP (fakturowy, indeksowy, casco) we współpracy z PKO TU SA.

Od 2017 roku wycofane zostały z oferty PKO Banku Polskiego SA ubezpieczenia z funduszem kapitałowym. W ciągu ostatniego roku prowadzone były również intensywne prace nad wdrożeniem zmian wynikających z wymogów Ustawy o dystrybucji ubezpieczeń.

Bankowość Prywatna

PKO Bank Polski SA konsekwentnie realizuje rozwój Bankowości Prywatnej, koncentrując się na ścisłej współpracy wewnątrz Grupy Kapitałowej Banku, umożliwiając klientom dostęp do szerokiej oferty produktów i instrumentów finansowych.

Biura Bankowości Prywatnej obsługują klientów w 9 największych miastach w Polsce: Warszawie, Gdańsku, Krakowie, Katowicach, Poznaniu, Wrocławiu, Łodzi, Szczecinie i Bydgoszczy (uruchomiona w ramach Biura Bankowości Prywatnej w Gdańsku). Na koniec 2017 roku Centrum Bankowości Prywatnej zarządzało portfelem aktywów o wartości 22,3 mld PLN (na koniec 2016 roku wartość portfela wynosiła 15,8 mld PLN).

Bankowość elektroniczna

Liczba klientów segmentu detalicznego z dostępem iPKO (w mln. szt.)

Klienci segmentu detalicznego w ramach serwisu iPKO mogą korzystać z pakietu usług bankowości elektronicznej, a dla małych i średnich przedsiębiorstw istnieje możliwość skorzystania z usług bankowości elektronicznej pod nazwą iPKO Biznes. Korzystanie z tych usług zapewnia klientom dostęp do informacji o rachunkach i produktach, jak również umożliwia wykonywanie transakcji za pośrednictwem Internetu, terminali samoobsługowych oraz telefonu. Na koniec 2017 roku liczba klientów z dostępem iPKO wynosiła 9,8 mln.

Bank systematycznie promuje zdalne korzystanie z konta internetowego, samodzielne zarządzanie rachunkiem i produktami bankowymi w serwisie transakcyjnym, co pozwala klientom na szybszy i łatwiejszy dostęp do swoich produktów, jak również obniżenie kosztów korzystania z usług bankowych.

W 2017 roku Bank wprowadził do oferty następujące nowości:

- udostępnił w iPKO funkcjonalność polegającą na całkowicie zdalnym procesie otwierania i zarządzania Pierwszym Kontem Oszczędnościowym, dedykowanym dzieciom i młodzieży w wieku 0-18 lat i ich rodzicom,

- wprowadził możliwość zamówienia w iPKO nowej karty debetowej z funkcją miejską (dla Warszawy i Wrocławia), wymiany posiadanej karty tradycyjnej na kartę z funkcją miejską oraz otwarcia na stronie internetowej Banku nowego konta wraz z zamówieniem jednocześnie karty debetowej z funkcją miejską,

- uruchomił funkcjonalność umożliwiającą wskazanie karty kredytowej jako źródła pokrycia wydatków w usłudze Płacę z iPKO i Płacę z Inteligo, co umożliwia szybsze, wygodniejsze i bezpieczniejsze zakupy przez Internet,

- rozszerzył ofertę o nowe ubezpieczenie Moje Życie24 udostępnione wyłącznie w iPKO, skierowane do posiadaczy rachunku oszczędnościowo-rozliczeniowego,

- umożliwił samodzielne zarządzanie dziennym limitem transakcji elektronicznych wykonywanych za pośrednictwem serwisu internetowego Inteligo, serwisu mobilnego oraz telefonicznego,

- udostępnił możliwość założenia Profilu Zaufanego za pośrednictwem bankowości elektronicznej iPKO i konta Inteligo oraz skorzystania dzięki temu z dodatkowych usług, m.in. z e-usługi Sprawdź swoje punkty karne,

- uruchomił czasowe zablokowanie karty debetowej i kredytowej,

- wprowadził możliwość wnioskowania w iPKO o wydanie karty kredytowej wraz z podpisaniem umowy o wydanie i używanie karty, a dla osób posiadających kartę, możliwość wnioskowania o podwyższenie limitu na karcie,

- udostępnił opcję doładowań przedpłaconych liczników energetycznych za pośrednictwem serwisu iPKO - funkcjonalność jest rozwiązaniem wspierającym nowoczesne propozycje rynkowe w sektorze energetycznym. Liczniki pre-paid można doładować dowolną kwotą, która zostaje później przeliczona na konkretną ilość energii. Po podaniu numeru licznika w serwisie iPKO bank sam rozpoznaje operatora energetycznego. Użytkownicy, którzy korzystają z rozliczenia dwustrefowego mogą również rozdzielić kwotę doładowania na dzienną i nocną,

- uruchomił zlecanie dewizowego polecenia wypłaty w USD na rachunek KREDOBANK SA na Ukrainie.

Bankowość mobilna IKO

PKO Bank Polski SA dostarcza swoim klientom nowoczesne rozwiązania technologiczne dające pełne, proste, funkcjonalne i jednocześnie bezpieczne możliwości dostępu do usług bankowych przy użyciu telefonu.

PKO Bank Polski SA dostarcza swoim klientom nowoczesne rozwiązania technologiczne dające pełne, proste, funkcjonalne i jednocześnie bezpieczne możliwości dostępu do usług bankowych przy użyciu telefonu.

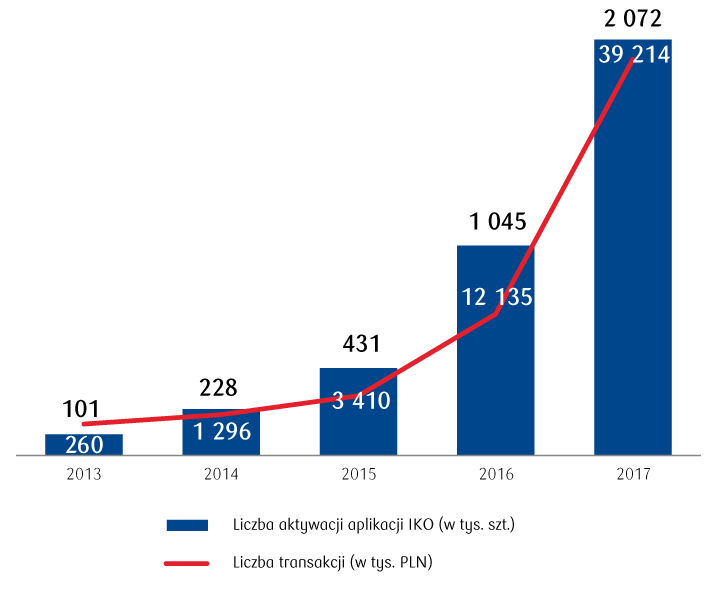

IKO to najpopularniejszy i najbardziej rozwinięty systemem płatności mobilnych w Polsce. Łączy funkcje bankowości mobilnej z możliwością dokonywania płatności mobilnych. W 2017 roku łączna liczba aktywacji IKO przekroczyła 2 mln sztuk i w stosunku do 2016 roku zwiększyła się blisko 2-krotnie. Aplikacja jest stale wzbogacana o nowe funkcjonalności. Wprowadzone zmiany przekształciły IKO z aplikacji służącej do płatności czy wypłat mobilnych w aplikację stanowiącą „bank w telefonie”.

Najmłodszym klientom, poniżej 13. roku życia, PKO Bank Polski SA umożliwia dostęp do konta w postaci aplikacji mobilnej PKO Junior. Aplikacja jest nie tylko wygodna, ale również bezpieczna, dodatkowo wzbogacona o funkcje wspierające edukację finansową i rozwój przedsiębiorczej postawy dziecka, nowoczesna i intuicyjna jest mobilnym odpowiednikiem serwisu PKO Junior.

W 2017 roku aplikacja IKO została rozszerzona między innymi o:

- płatności zbliżeniowe dla kart Mastercard (dla kart Visa w 2016 roku),

- płatność kodem BLIK z aplikacji IKO w urzędach w całej Polsce,

- zakupy w Internecie bez kodu BLIK (BLIK One Click),

- czasową blokadę karty,

- nowe rodzaje przelewów: natychmiastowe w ramach Expres Elixir, zagraniczne, podatkowe czy z karty kredytowej.

Oprócz funkcji bankowości mobilnej i funkcji płatniczych, IKO staje się też istotnym kanałem sprzedażowym. W 2017 roku wprowadzono możliwość wnioskowania o debet w koncie, zakup pożyczki gotówkowej czy ubezpieczenia podróżnego. Co trzecia pożyczka gotówkowa w kanałach zdalnych sprzedawana jest za pośrednictwem aplikacji mobilnej.

Na bazie płatności IKO powstał polski standard płatności mobilnych BLIK. BLIK to uniwersalna forma realizacji płatności oraz wypłaty gotówki z bankomatów bez użycia gotówki czy karty płatniczej, zbudowana wspólnie z bankami partnerskimi i Krajową Izbą Rozliczeniową. Na 31 grudnia 2017 roku sieć akceptacji płatności mobilnych (IKO, BLIK) wynosiła ponad 225 tys. urządzeń w całej Polsce (terminale eService, First Data, PayTel, IT Card). W związku z wdrożeniem systemu BLIK aplikacja IKO umożliwia obecnie wypłaty z ponad 17 tys. bankomatów własnych PKO Banku Polskiego SA, Banku Millennium SA, Banku Zachodniego WBK SA, ING Banku Śląskiego SA, bankomatów Euronet (około 7 tys.) i IT Card (około 1,8 tys.).

PKO Bank Polski SA udostępnia klientom opcję w metodzie płatności Płacę z iPKO – autoryzację transakcji poprzez wpisanie kodu BLIK wygenerowanego w aplikacji IKO. Dzięki tej usłudze, płatności za zakupy można dokonywać za pomocą aplikacji IKO w większości sklepów internetowych w Polsce, obsługiwanych m.in. przez Dotpay, eCard, PayU, Przelewy24, Tpay.com, First Data i CashBill oraz Blue Media. Płacę z iPKO jest dostępne również w największym polskim serwisie aukcyjnym e-commerce – Allegro.

Profil Zaufany w PKO Banku Polskim SA

Profil Zaufany umożliwia dostęp m.in. do serwisów ePUAP, PUE ZUS, CEIDG, obywatel.gov.pl, biznes.gov.pl oraz regionalnych platform e-administracji. Dzięki niemu można złożyć wniosek o dowód osobisty lub prawo jazdy, zawiadomić o zbyciu pojazdu, uzyskać odpisy aktów urodzenia, małżeństwa lub zgonu, czy zarejestrować działalność gospodarczą. Można też swobodnie korzystać ze wszystkich funkcji serwisu PUE ZUS, szybko uzyskać zaświadczenie o niekaralności czy indywidualną interpretację podatkową. Z jego pomocą można także złożyć online wniosek o kartę EKUZ czy Dużej Rodziny. Daje też możliwość elektronicznego podpisywania wniosków i pism urzędowych.

Usługę Profilu Zaufanego wprowadzono w 2016 roku, a na koniec 2017 roku w serwisach transakcyjnych Banku, zostało utworzonych ponad 200 tys. profili.

PKO Masowe Wypłaty dostępne w bankomatach PKO Banku Polskiego SA

PKO Masowe Wypłaty umożliwia wypłatę świadczeń w formie gotówki za pośrednictwem 3 tysięcy bankomatów własnych Banku. PKO Masowe Wypłaty jest usługą skierowaną do firm bądź instytucji, dokonujących wielu jednorazowych wypłat gotówkowych i zdecydowanych na outsourcing tego procesu poza sieć swoich placówek. Usługa oferowana jest również klientom, którzy dokonują powtarzalnych wypłat na rzecz beneficjentów nieposiadających rachunku bankowego lub którzy preferują gotówkę.

PKO Bank Polski SA prowadzi kompleksową obsługę bankową dla firm i samorządów. Realizacja wypłat masowych w bankomatach jest usługą dotąd niedostępną na rynku i stanowi dodatkową korzyść zarówno dla klientów Banku, jak i dla beneficjentów m.in. programu 500+.

Stanowiska samoobsługowe

W 2017 roku do dyspozycji klientów i dla ich wygody, PKO Bank Polski SA udostępnił pierwsze stanowiska samoobsługowe: dwa w Warszawie i dwa w Jeleniej Górze.

Z kas samoobsługowych mogą skorzystać wszyscy klienci indywidualni i firmowi posiadający karty do rachunku bankowego. Urządzenia zostały wyposażone w ekrany dotykowe oraz dodatkowe oprogramowanie, które pozwala na realizację bardziej skomplikowanych transakcji niż sama wpłata i wypłata gotówki. Pilotaż jest realizowany w dwóch etapach. Na początek klienci mogą skorzystać z funkcji wpłaty gotówkowej na konto własne, wypłaty gotówki, przelewu między własnymi rachunkami, przelewu na dowolne konto, założenia lokaty, sprawdzenia lub wydruku salda oraz innych operacji dostępnych obecnie w bankomatach. W dalszej kolejności klienci będą mogli uzyskać pożyczkę gotówkową, dokonywać wpłat gotówkowych na obce konta, zrealizować przelew do urzędu skarbowego lub ZUS oraz zakładać rachunek oszczędnościowy. Lista dostępnych transakcji będzie sukcesywnie zwiększana.

Contact Center PKO Banku Polskiego SA

Istotne znaczenie w obsłudze klientów segmentu detalicznego ma Contact Center PKO Banku Polskiego SA (CC). Celem działalności tej jednostki jest prowadzenie sprzedaży produktów oferowanych przez Bank w trakcie rozmów przychodzących i wychodzących oraz zapewnienie sprawnej i efektywnej obsługi klientów, za pomocą środków porozumiewania się na odległość.

W infolinii PKO Banku Polskiego SA pracuje kilkuset konsultantów, którzy pozostają do dyspozycji klientów 24 godziny na dobę. Konsultanci nie tylko obsługują połączenia telefoniczne, ale również odpowiadają na pytania i wnioski klientów w formie elektronicznej – maile, zgłoszenia przez stronę www. Klienci mogą też wysyłać wiadomości w serwisie transakcyjnym iPKO lub Inteligo oraz przez specjalną zakładkę na Facebooku.

W 2017 roku CC pozostał niekwestionowanym liderem obsługi w sektorze bankowym. W XV edycji badania infolinii ARC Rynek i Opinia konsultanci PKO Banku Polskiego SA uzyskali najwięcej punktów w niemal wszystkich badanych kategoriach. Ankieterzy, którzy wcielili się w rolę potencjalnych klientów wysoko ocenili obsługę merytoryczną, jakość obsługi i kompetencje konsultantów PKO Banku Polskiego SA, w tym profesjonalizm, uprzejmość i zaangażowanie. Ogólna ocena rozmowy telefonicznej wyniosła 9,8/10 pkt, na co złożyła się najlepsza, wśród badanych banków, wiedza produktowa pracowników. Równie wysokie oceny CC uzyskało w badaniu kontaktu mailowego, między innymi za najszybszy czas udzielenia odpowiedzi. Konsultanci PKO Banku Polskiego SA odpowiadali na pytania klientów w ciągu jednej godziny, przy średniej dla wszystkich banków przekraczającej 13 i pół godziny.